收藏汇乎网址

交易知识问答的路上不再迷路

+

+

快速收藏

快速收藏

- 交易技术

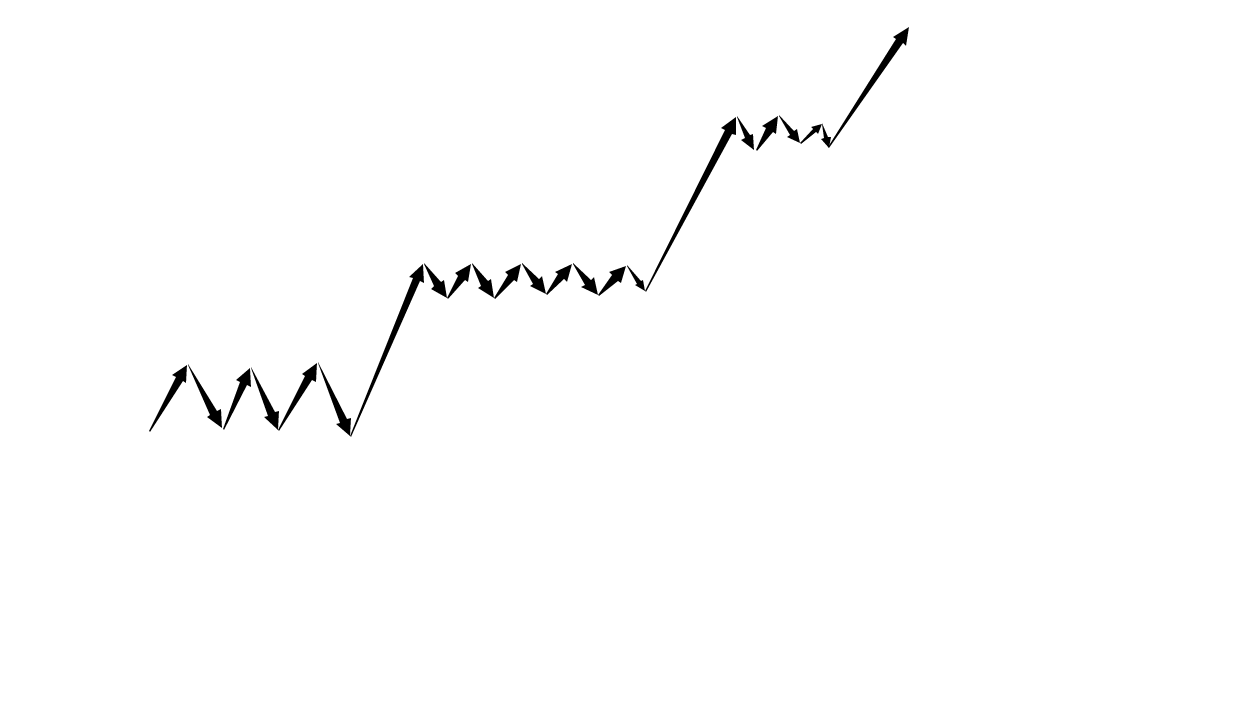

各位汇友,怎么去解决小赚大亏的情况?

查看全部293条回答

著作权归于作者所有

最后编辑于 2022-07-12 08:07:37

展开阅读全文

更多回答

著作权归于作者所有

最后编辑于 2019-09-06 19:15:44

展开阅读全文

著作权归于作者所有

最后编辑于 2022-07-13 12:17:28

展开阅读全文

查看全部293条回答

提交修改